By Ismael De La Cruz

(2024년 4월 1일 작성된 영문 기사의 번역본)

- 풀백(pullback) 매수 전략이 강세 모멘텀을 활용하는 가장 좋은 방법인 8가지 이유를 살펴보자.

- 금은 다른 촉매제와는 별개로 기록적인 중앙은행들의 매입으로부터 수혜를 입고 있다.

- 앞으로 몇 달 동안 유가는 어떻게 될 것이고, 그 이유는 무엇일까?

2024년에 우리는 다양한 시장에서 주목할 만한 이정표를 목격하고 있다. S&P 500, 다우존스, 나스닥종합, 독일 DAX, 일본 닛케이 225 등 주요 증시가 사상 최고치를 경신하고 있으며, 비트코인 금, 코코아, 커피, 미국 달러/일본 엔 등 다른 섹터도 급등하고 있다.

미국 S&P 500 지수는 1분기에 10% 급등했다. 2019년 이후 가장 강력한 출발을 보이며 21차례 사상 최고치를 달성했다. 흥미로운 점은 이러한 상승세가 기술주에만 국한된 것이 아니라 S&P 500에 속한 11개 섹터 중 10개 섹터가 상승했다는 것이다.

2023년에 S&P 500 지수가 25% 상승했고, 2024년 첫 3개월 동안 10% 더 상승한 가운데 일부 투자자는 불안감을 느낄 수도 있지만 안심할 수 있는 몇 가지 요인이 있다.

- S&P 500 종목의 77% 이상이 200일 이동평균선 위에서 거래되고 있어 상당한 강세를 보이는 중이다.

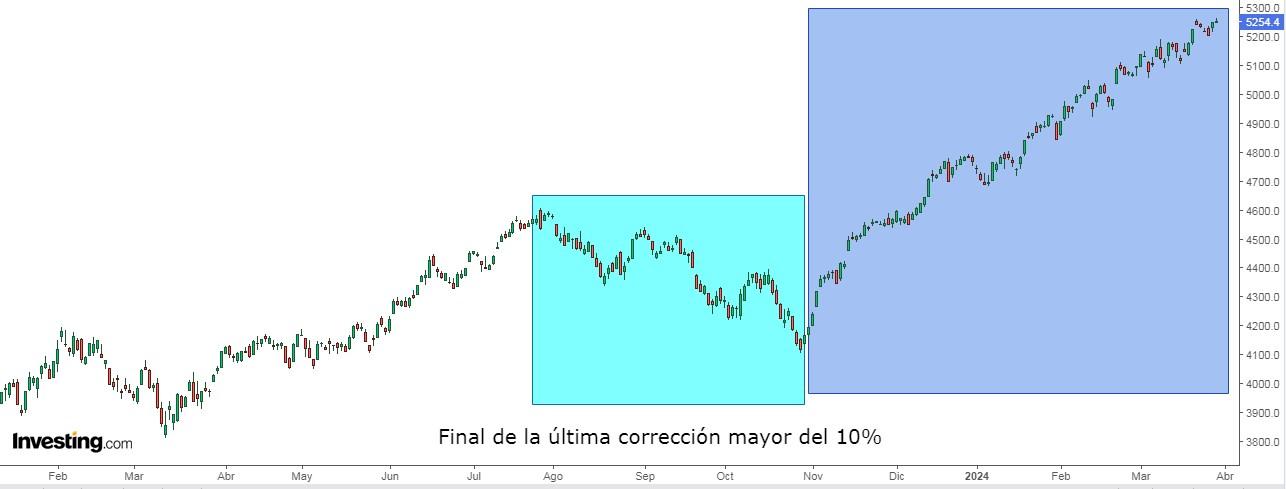

- 10월 27일 저점 이후 S&P 500은 종가 기준으로 2% 이상 하락한 적이 없으며, 이는 5년 이상 하락하지 않은 최장 기록이다. 역사적으로 이는 긍정적인 상승으로 이어졌다.

- 지난 5년 동안 5% 이상 하락한 경우는 21번, 10% 이상 조정된 경우는 5번 있었다. 2024년 현재까지는 이 두 가지 모두 발생하지 않았으며, 이는 하락 시 매수할 수 있는 잠재적 기회를 시사한다.

- 미국 대선이 있는 해에는 집권 정당에 관계없이 강세를 보이는 경향이 있다.

- S&P 500 지수는 지난 21주 중 17주 동안 상승했는데, 이는 역사상 이례적인 추세로 종종 강한 상승이 뒤따른다.

- S&P 500 지수가 연초 3개월 동안 꾸준히 상승하면 나머지 기간 동안 계속 상승하는 경향이 있다.

- 역사적으로 11월부터 3월까지 지수가 상승하면 최소 1년 이상 상승세를 이어간다.

- 지난 60년 동안의 조정을 분석해 보면, 일반적으로 실업률이나 채권금리 상승 또는 외부 요인에 의해 조정이 이루어진다. 올해는 이러한 요인이 발생할 가능성이 낮아 보인다.

전반적으로는, 잠재적인 우려에도 불구하고 과거 추세와 현재 시장 지표는 2024년 S&P 500 지수를 긍정적으로 전망한다.

애플이 S&P 500 지수 끌어내릴 수 있을까?

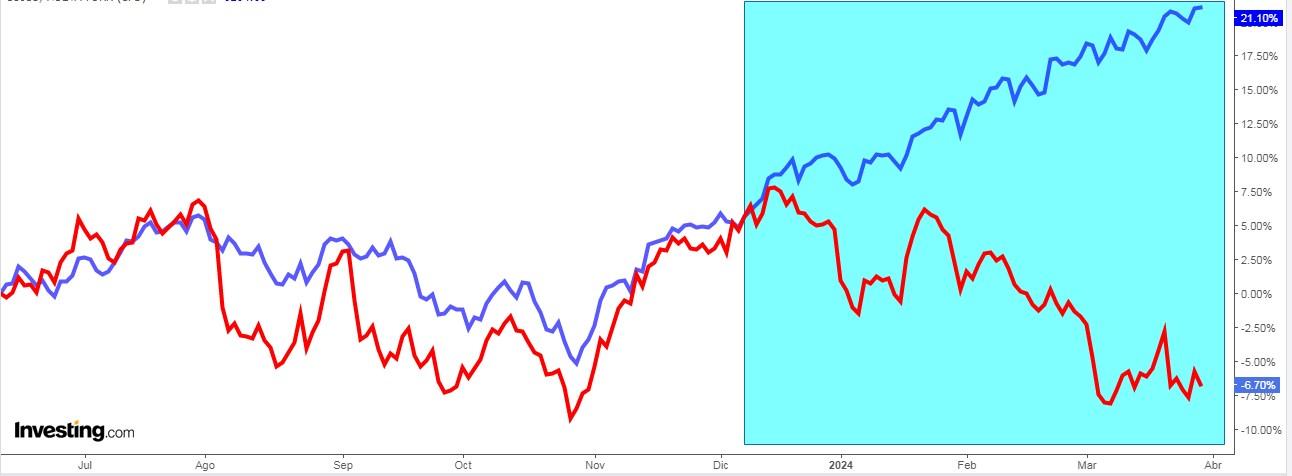

애플(NASDAQ:AAPL)은 2024년 10.93% 하락했고, 애플의 주가가 계속 하락할 경우 S&P 500에 미칠 영향에 대한 의문이 제기되고 있다.

일부에서는 애플이 세계 최대 기업이기 때문에 S&P 500의 성과가 애플에 크게 의존한다고 주장할 수 있지만, 현실은 다르다.

애플의 하락에도 불구하고 S&P 500 지수는 지난 200거래일 동안 21%의 큰 상승률을 보였다. 이 기간 동안 애플의 주가는 6% 이상 하락했고, 이에 둘 사이의 격차는 27.2%p로 2013년 10월 이후 가장 크게 벌어졌다.

지금부터 연말까지 S&P 500 지수가 어디까지 상승할지 가장 낙관적으로 보는 기관은 어디일까?

- 소시에테 제네랄: 5,500포인트

- 뱅크오브아메리카: 5,400포인트

- 야데니 리서치: 5,400포인트

- 바클레이즈: 5,300포인트

- 골드만삭스: 5,200포인트

- UBS: 5,200포인트

- 오펜하이머: 5,200포인트

- 펀드스트랫: 5,200포인트

그렇다면 가장 비관적인 기관은 어디일까?

- RBC: 5,150포인트

- 씨티: 5,100포인트

- 도이치은행: 5,100포인트

- BMO 캐피털 마켓츠: 5,100포인트

- 웰스파고: 4,900포인트

- 모건스탠리: 4,500포인트

- JP모건: 4,200포인트

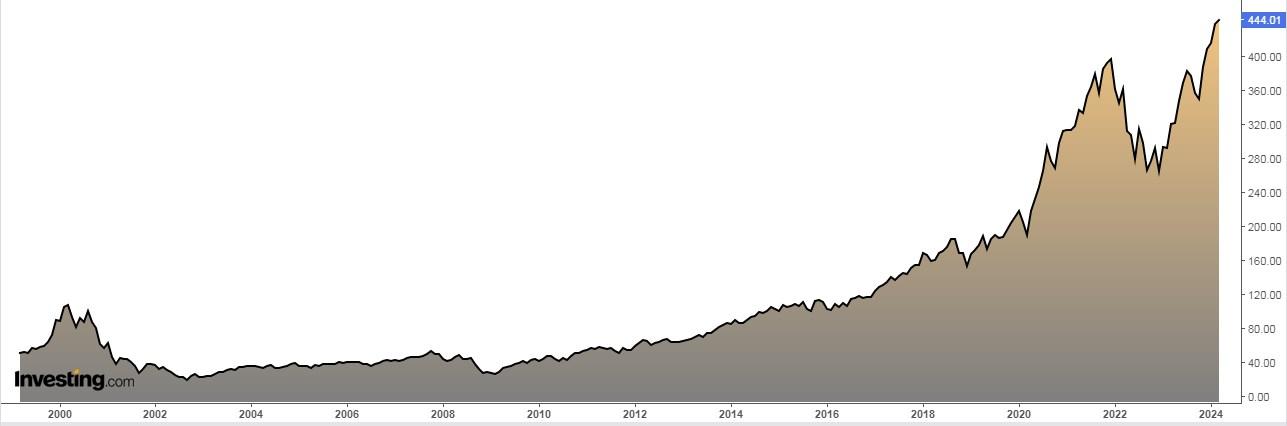

Invesco QQQ Trust 펀드 창립 25주년

Nasdaq 100 지수를 모방하는 유명한 Invesco QQQ Trust (NASDAQ:QQQ) 펀드가 지난 3월 10일에 창립 25주년을 맞이했다.

2000년 3월부터 2002년 10월까지 83%의 하락에도 불구하고 QQQ ETF는 첫 25년 동안 총 수익률 +905.7%(연환산 수익률 +9.67%)를 기록했다.

중앙은행 금 매입으로 가격 상승 가능

중앙은행들이 금을 아낌없이 사들이고 있다. 세계금협회(World Gold Council) 데이터에 따르면 중앙은행들은 14년 동안 금을 연쇄적으로 매입해 보유량이 36,700톤을 넘어섰다.

특히 지난 2년 동안은 두 해에 걸쳐 1,000톤을 매입하며 최근 기록을 모두 경신할 정도로 집중적으로 금을 매입했다. 또한, 중앙은행들은 유통되는 금의 거의 20%를 차지하고 있다. 금 보유량을 가장 많이 늘린 국가는 중국, 러시아, 터키, 인도다.

금이 사상 최고치를 경신한 이유 중 하나는 중앙은행의 끊임없는 매입이었다.

유가 계속 상승할 이유

시장 컨센서스에 따르면 유가는 여름철까지 강세를 유지할 것으로 예상되며, 크게 2가지 이유가 있다.

- 러시아의 감산 결정

- OPEC에서 6월 감산을 연말까지 연장할 가능성

기관 매니저를 대상으로 한 로이터 설문조사에 따르면 브렌트유는 지금부터 9월 사이에 90~95달러까지 상승할 것으로 예상된다.

2024년 글로벌 증시 순위

2024년 연초 대비 현재까지 전 세계 주요 증시 순위는 다음과 같다.

- 일본 닛케이 +19.03%

- 이탈리아 FTSE MIB +14.49%

- 유로존 Euro Stoxx 50 +12.43%

- 독일 Dax +10.39%

- 미국 S&P 500 +10.16%

- 스페인 Ibex 35 +9.63%

- 미국 나스닥 +9.11%

- 프랑스 Cac +8.78%

- 미국 다우존스 +5.62%

- 영국 FTSE 100 +2.84%

투자자 심리 (AAII)

향후 6개월 동안 주가가 상승할 것으로 기대하는 낙관적 심리는 6.8%p 상승한 50%를 기록했다. 이는 이례적으로 높은 수치로 과거 평균 37.5%를 상회하는 수준이다.

향후 6개월 동안 주가가 하락할 것으로 기대하는 비관적 심리는 4.7%p 하락한 22.4%로 과거 평균 31%보다 낮은 수준을 유지했다.

***

주식 시장에 투자하시나요? 인베스팅프로를 통해 가장 수익성 높은 포트폴리오를 구성해 보세요!

쿠폰코드 ‘INVESTINGPRO1’를 사용하면 인베스팅프로 2년 구독제 가입 시 40% 할인을 받을 수 있습니다.

인베스팅프로는 다음과 같은 콘텐츠를 제공합니다.

- 프로픽(ProPicks):성과가 입증된 AI 관리 포트폴리오

- 프로팁(ProTips): 복잡한 재무 데이터를 간결하게 정리한 정보

- 고급 주식 종목검색기: 수백 가지 재무 지표를 고려해 최고의 종목 검색

- 수천 개 주식 종목에 대한 과거 재무 데이터: 펀더멘털 분석을 위한 모든 세부 사항 제공

주: 이 글은 정보 제공 목적으로만 작성되었습니다. 어떤 방식으로든 자산 매수를 장려하거나 투자를 요청, 제안, 추천, 조언, 상담 또는 권유하는 것으로 간주되지 않습니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지