By Ismael De La Cruz

(2023년 9월 20일 작성된 영문 기사의 번역본)

- 알트만 Z 스코어(Altman Z-score)가 낮은 주식을 매수하거나 보유하는 것은 결코 좋은 생각이 아니다.

- 알트만 Z 스코어는 2년 앞서 고려한다면 70% 이상 정확하다.

- 오늘은 알트만 Z 스코어에 따라 파산 가능성이 있는 5개 주식을 살펴보려고 한다.

1960년 에드워드 알트만 교수가 개발한 알트만 Z 스코어(Altman Z-score) 공식은 기업의 재무건전성과 파산 취약성을 측정하는 실용적인 수단이다.

알트만 Z 스코어는 2년 기간에 걸쳐 약 71~72% 예측 정확도를 보이므로 파산 위험을 평가하는 데 유용하다. 알트만 Z 스코어에 대한 간단한 설명은 다음과 같다.

- 계산된 점수가 2.99점을 초과하는 경우: 우수한 재무상태를 나타내며 파산 위험이 최소화되었음을 의미한다.

- 점수가 1.81~2.99점인 경우: 매우 높은 수준은 아니지만 향후 2년 이내 파산 위험은 중간 정도다.

- 점수가 1.81점 미만인 경우: 걱정스러운 수준이며 가까운 시일 내에 파산할 위험이 상당하다.

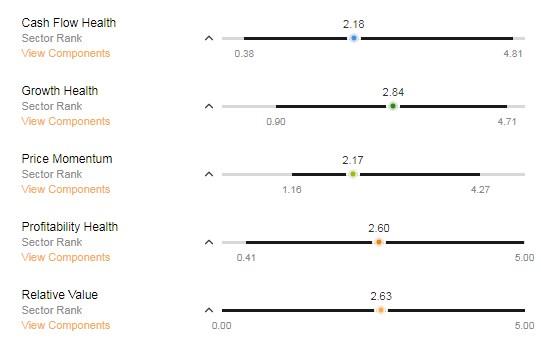

회사의 재무적 위험을 평가하는 또 다른 방법은 수익, 성장, 가격 모멘텀, 현금흐름, 상대적 가치 등 5가지 주요 카테고리를 고려하는 인베스팅프로의 재무건전성 지표를 활용하는 것이다. 각 카테고리는 다양한 지표를 포함하며 1점에서 5점까지 점수를 부여한다.

이제 해당 지표를 바탕으로 파산 위험이 있는 5개 종목을 분석해 보려고 한다. 인베스팅프로 도구를 사용해 위험한 주식을 파악하고 불안정한 재무 상태의 원인에 대한 통찰력을 얻을 것이다.

1. ADT

ADT(NYSE:ADT)는 플로리다주 보카 레이턴에 본사를 두고 있는 전자 보안 및 화재 예방 서비스 전문 기업이다. ADT는 2018년 1월에 상장되었으며, 재무건전성 평가는 다음과 같다.

- 알트만 Z 스코어: 0.7

해석: 이렇게 낮은 점수는 상당한 파산 위험을 제시한다.

- 재무건전성 점수: 5점 만점에 2.80점

해석: 평균 이하의 재무건전성을 의미한다.

이러한 지표도 중요하지만 ADT의 재무 상황을 더 잘 이해하기 위해서 구체적 재무 지표를 살펴보자. 출처: 인베스팅프로

출처: 인베스팅프로

ADT는 11월 7일에 실적을 발표할 예정이다. 주당순이익은 39.09% 하락, 매출은 7.55% 감소할 것으로 예상된다.

출처: 인베스팅프로

ADT에 대한 3건의 투자 의견이 있으며 1건은 ‘보유’, 2건은 ‘매도’ 의견이다.

ADT 차트에서는 지지선을 유지할 수 있을지 무너질지 여부에 대한 긴장감이 계속되고 있다.

2. 플리머스 인더스트리얼

플리머스 인더스트리얼(NYSE:PLYM)은 금융 리스를 제외한 다양한 유형의 부동산 취득, 소유 및 관리를 전문으로 하는 풀서비스 부동산 투자 및 자산관리 회사다. 재무건전성을 평가해 보자.

- 알트만 Z 스코어: 0.6

해석: 이렇게 낮은 알트만 Z 스코어는 상당한 파산 위험을 제시한다.

- 재무건전성 점수: 5점 만점에 2.95점

해석: 이 정도 점수는 평균 이하의 재무건전성을 나타낸다.

또한 플리머스 인더스트리얼이 10월 31일에 주당 0.225달러의 배당금을 지급할 예정이라는 점도 주목할 만하다. 배당락일은 9월 28일일이며, 연간 배당수익률은 4.07%다.

배당금 지급에도 불구하고 알트만 Z 스코어가 낮다는 것은 상당한 재무적 위험이 있음을 의미한다. 더 많은 인사이트를 얻기 위해 주요 재무 지표를 계속 살펴보자. 출처: 인베스팅프로

출처: 인베스팅프로

플리머스 인더스트리얼은 11월 10일에 실적을 발표한 예정이며 부진한 결과가 나올 것으로 예상된다.

출처: 인베스팅프로

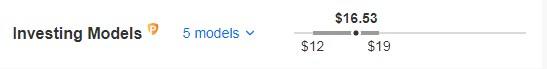

인베스팅프로 모델에서는 목표주가를 16.53달러로 제시한다. 6건의 투자의견 중 4건은 ‘보유’, 2건은 ‘매도’로 ‘매수’ 의견은 단 1건도 없다.

출처: 인베스팅프로

차트를 보면 플리머스 인더스트리얼 주가는 저항선 돌파를 여러 차례 시도했지만 실패했다.

3. 하노버 인슈어런스

하노버 인슈어런스 그룹(NYSE:THG)은 매사추세츠주 우스터에 본사를 두고 있는 보험 회사다. 1852년 뉴욕 맨해튼의 하노버 스퀘어 근처에서 설립되었으며, 2005년에 현재 사명을 변경하기 전까지는 ‘Allmerica Financial Corporation’로 알려 졌다. 재무 상태를 자세히 살펴보자.

- 알트만 Z 스코어: 0.3

해석: 이렇게 낮은 알트만 Z 스코어는 상당한 파산 가능성을 제시한다.

- 재무건전성 점수: 5점 만점에 1.90점

해석: 재무건전성이 좋지 않음을 나타낸다.

또한 하노버 인슈어런스 그룹은 10월 25일에 실적을 발표할 예정이다. 시장에서는 주당순이익 4.03% 하락, 연 수익 43% 하락을 예상하고 있다. 이러한 예상치는 가까운 장래에 하노버 인슈어런스 그룹이 직면할 잠재적 어려움을 강조한다.

낮은 알트만 Z 스코어와 재무건전성 점수를 고려할 때 하노버 인슈어런스 그룹의 실적을 면밀하게 모니터링할 필요가 있다. 더 자세히 살펴보자.

출처: 인베스팅프로

9월 29일 주당 0.81달러의 배당금을 지급할 예정이다. 배당락일은 9월 15일이며, 연 배당수익률은 3%이다.

인베스팅프로 모델에서 제시한 목표주가는 109.29달러다. 출처: 인베스팅프로

출처: 인베스팅프로

기술적으로 하노버 인슈어런스의 4월 지지선 붕괴는 약세 신호를 촉발했다.

4. 마커스 코퍼레이션

마커스 코퍼레이션(NYSE:MCS)은 위스콘신수 밀워키에 본사를 둔 기업으로 1935년 11월 1일에 설립되었다. 마커스는 마커스 극장 그리고 마커스 호텔 및 리조트, 이렇게 2개의 주요 사업부를 통해 운영된다. 재무 상태를 자세히 살펴보자.

- 알트만 Z 스코어: 1.5

해석: 알트만 Z 스코어 1.5점은 중간 정도의 재무적 리스크를 의미하며 앞서 살펴본 기업들만큼 심각하지는 않다.

- 재무건전성 점수: 5점 만점에 2.75점

해석: 이 정도는 다소 중간 정도의 재무건전성을 나타낸다.

마커스는 10월 26일에 실적을 발표할 예정이다. 시장에서는 주당순이익이 38% 감소하고 매출은 6.77% 감소할 것으로 예상한다.

이러한 예상치는 향후 마커스가 직면할 수 있는 잠재적 어려움을 시사한다.

출처: 인베스팅프로

현재 연 배당수익률은 1.7%다.

인베스팅프로 모델에서는 17.47달러 목표주가를 제시하며 약간의 상승 잠재력이 있다. 출처: 인베스팅프로

출처: 인베스팅프로

기술적으로 마커스의 지지선은 잘 작동하고 있다. 지지선까지 하락했을 때마다 반등했다.

5. 시네마크

시네마크 홀딩스(NYSE:CNK)는 미국, 대만, 카리브해, 라틴 아메리카 등 여러 지역에 진출한 영화관 체인 기업이다. 1961년에 설립되었으며 본사는 텍사스주에 위치한다. 재무건전성을 살펴보자.

- 알트만 Z 스코어: 1.2

해석: 알트만 Z 스코어 1.2점은 중간 정도의 재무적 위험을 의미하며, 신중한 재무 관리가 필요함을 강조한다.

- 재무건전성 점수: 5점 만점에 2.95점

해석: 이 정도의 재무건전성 점수는 적당히 안정적인 재무 상태를 나타낸다.

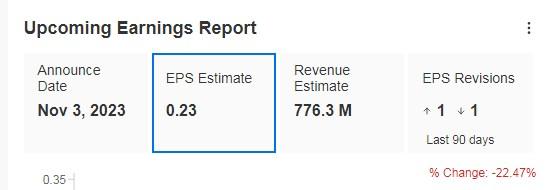

시네마크 홀딩스는 11월 3일에 실적을 발표할 예정이며 주당순이익이 22.47% 감소할 것으로 예상된다. 이러한 주당순이익 감소는 향후 실적 발표에서 해결해야 할 잠재적 문제가 있음을 의미한다.

출처: 인베스팅프로

시네마크에 대한 6건의 투자의견이 있으며 그중 3건은 ‘보유’, 3건은 ‘매도’ 의견이다. 인베스팅프로 모델은 18.17달러 목표주가를 제시해 소폭 상승 잠재력을 제시했다. 출처: 인베스팅프로

출처: 인베스팅프로

지난 8월에 저항선에 다다랐으나 돌파는 실패했다.

***

주: 이 글은 정보 제공 목적으로만 작성되었습니다. 어떤 방식으로든 자산 매수를 장려하거나 투자를 요청, 제안, 추천, 조언, 상담 또는 권유하는 것으로 간주되지 않습니다. 모든 자산은 다양한 관점에서 평가되며 매우 위험하므로 투자 결정 및 관련 위험은 각 투자자의 책임이라는 점을 알려 드립니다.

인베스팅닷컴 & https://kr.investing.com/, 무단전재 및 재배포 금지