지난 7월 7일 자 칼럼에서는 한국의 세계무역기구(WTO)와 유엔무역개발회의(UNCTAD)에서의 선진국으로 지위 변경이 더 높은 관세를 내야 하고 높아진 관세만큼 가격 경쟁력을 유지하기 위해 원화가 평가절하될 수 있음을 중국의 사례를 들어 이야기를 했습니다. 원화가 평가절하될 때 대외적인 문제와 반작용으로 생기는 문제를 1990년대 중후반 아시아의 외환위기와 대한민국의 IMF구제금융(1997년 12월 ~ 2001년 8월)을 통해서 이야기하려 합니다.

#통화의 약세 유도

한국이 통화 약세를 유도하는 방식은 중국처럼 필요 이상의 외환 보유고를 갖는 방식이 아닙니다. 2017년 7월 공시된 외환 보유고액수는 $389.57B이며 2021년 7월 공시된 외환 보유고액수는 $454.11B로서 4년 전에 비하여 16.56% 증가했습니다. 그러나 원달러 환율은 4년 전에는 1118.40했지만 현시점에서 1147.70으로 2.6%가량 달러의 가격이 오른 상태입니다. 그러나달러 인덱스는 92포인트 수준으로 4년전과 차이가 없고 미국 10년물 국채 금리는 2.296%에서 1.321%로 하락한 상태입니다. 즉, 외환 보유고는 증가했지만 달러의 가격은 올라있는 상태이며 미국의 금리는 과거보다 낮지만 다시 금리를 올리면 달러의 가격이 더 높아질 것입니다.

이제 대한민국이라는 국가가 통화 약세를 유도하는 방법을 다시 생각해본다면 한국은 외환 보유고를 중국처럼 늘릴 수 도 없으며, 외환보유고를 늘려도 달러의 가격이 상승할 수 있습니다. 즉, 한국은 외환 보유로 약세를 유도할 수 없는 게 맞는데, 그럼 다른 방법으로 진행을 할 것입니다. 이는 바로 금리(정확히 말하면 해외와 금리차이)를 통해서 약세를 유도할 수 있습니다.

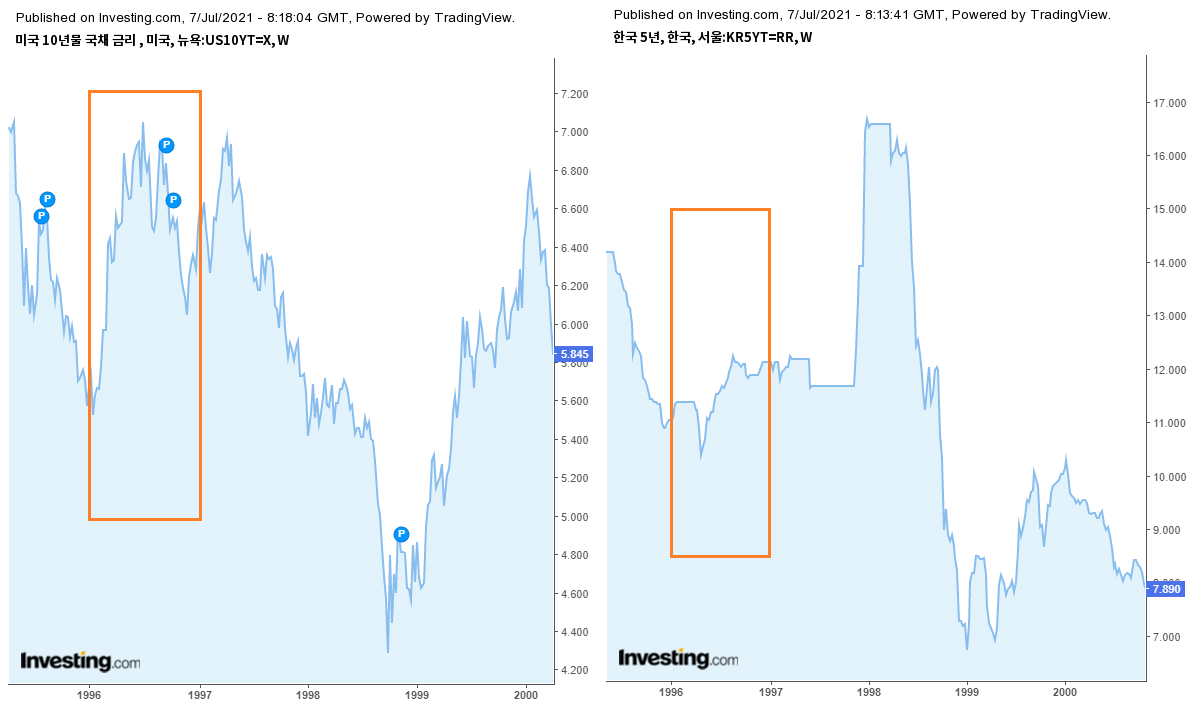

이는 IMF구제금융 전 한국의 금리와 미국의 금리를 보면서 이야기할 수 있는데, 1996~1997년 당시 금리차이를 보는 것이 중요합니다. 한국은 외환위기전 수출증대를 위해 미국이 금리를 올리는 기간 중 금리상승을 해야했지만 인상률 적게 한적이 있습니다.

#1995년으로 돌아간다면...

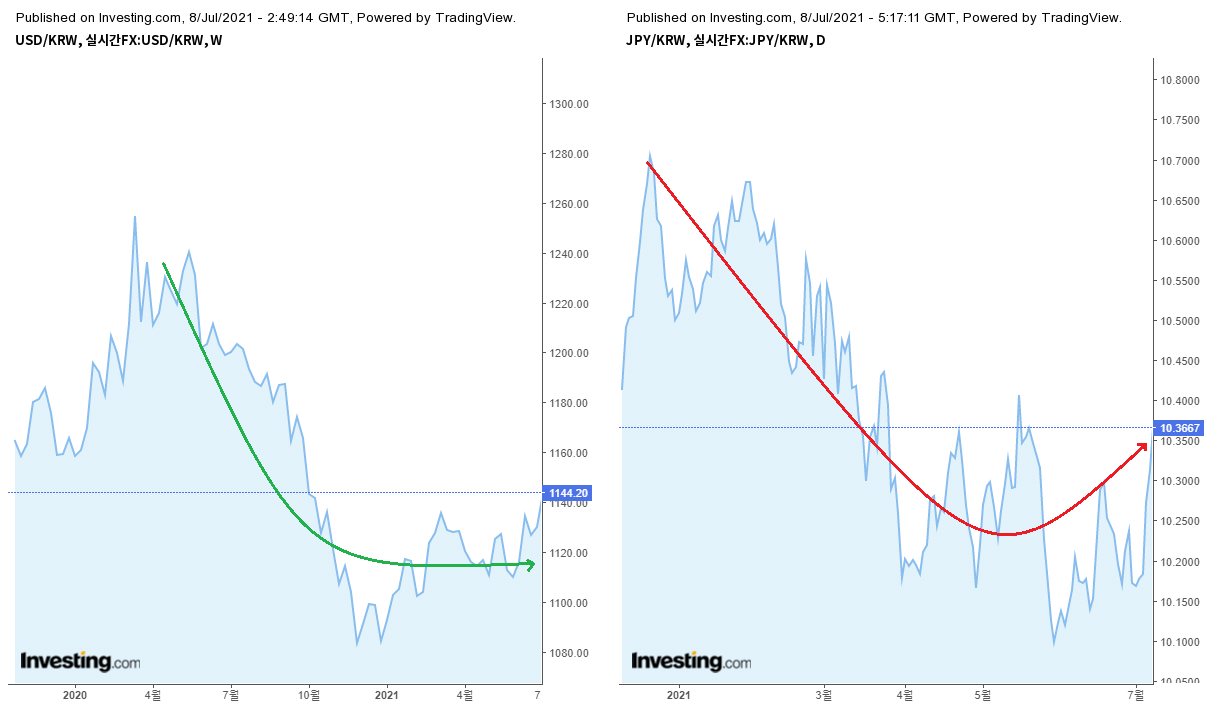

지금 중요한 부분으로는 미국의 금리가 떨어지는데, 달러가 오르는 것이며 국제적으로 약세를 유도하는 일본 엔화 또한 원화 대비 오르고 있다는 것입니다.

즉, 원화는 하락하는 중이며 미국이 금리를 올릴 때 한국이 금리를 더 빨리 올리지 못하면 원화의 하락세는 더 가속화될 것입니다. 원화의 하락이 가져다주는 반작용은 크게 두 가지가 있는데, 하나는 대부분 원자재를 수입에 의존하는 한국에게 원화의 하락은 수입물품의 가격인상과 같습니다. 2018년 중국도 약세 유도 이후, 특정 상품에서 살인적인 인플레이션을 겪고 원자재거래소를 닫거나 광판(光盤) 운동, 먹방금지와 같은 조치를 했습니다. 그리고 약세를 방어하기 위해서 한국은 금리를 더 빨리 올려야 하지만, 과거에는 기업의 어음과 여신이 문제였지만 지금 금리를 빠르게 인상했을 때 문제가 되는 것은 부동산과 가계부채입니다. 현 세율을 유지하면서 지금보다 최소 3~4% 더 높은 금리를 감당할 수 있는 역량이 있을지 모르지만, 지급이 불가능하다면 매우 난감한 상황이 오지 않을까 합니다.

금융적, 비금융적인 요소와 상황을 보았을 때, 한국은 1995년 말과 비슷하다는 생각을 안 할 수 없습니다. 작년 12월 16일에 칼럼을 [1994년으로 돌아간다면…]라는 제목으로 지었는데, 점점 한국은 1990년대 말과 비슷한 상황을 마주하고 있는 것이 아닐까 합니다.

#외화와 석유가 필요하다.

한국 내 인플레이션에 가장 영향을 많이 주는 요소는 결국 외화(달러)와 석유로 귀결된다고 말할 수 있는데, 한국의 경제에서 가장 많은 외화가 필요로 하는 부분은 결국 에너지(석유, 가스)와 금속(철강, 구리)입니다. 인플레이션 또한 석유 화학제를 거쳐서 발생하게 된다고 말할 수 있습니다.

그렇기에 가장 필요한 두 가지 요소를 준비하는 가장 효율적인 방법은 해외 석유기업을 포트폴리오에 넣는 것입니다. 조금 더 크게 돈을 버시려 한다면 외환에 기회가 있다 말할 수 있습니다.

3줄 요약

- 통화 약세는 금리를 적게 올리기만 해도 유도가 된다.

- 약세를 방어하려 해도 부동과 가계부채가 발목을 잡는다.

- 1990년과 비슷해지는 상황을 보면, 외화를 미리 구비해두자

ps

제가 인베스팅닷컴에 주로 글을 쓰지만, 투자책임자로도 활동 중인데, 운용 중인 사모펀드인 TIDAL WAVE CAPITAL에서 메일링 서비스를 신규로 진행하려 합니다. 문의사항은 제 이메일 주소로 보내주세요. 이메일 주소는 제 프로필에서 확인하실 수 있습니다.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Polski

- Português (Portugal)

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

관세로 인한 원화 약세 어떻게 대응할까?

최신 의견

오랜만에 들어왔는데 좋은글 감사합니다. 늦은감 있지만 지금부터 준비해야겠네요~

외화에 투자하거나 최소한 해외주식에 투자하면 헷지가 되겠네요. 인플레이션으로 인한 자산거품이 낄 가능성이 있을까요? 지금 상황에서 부동산 가격이 더 오르면 감당하기 힘들다고 보는데요

인사이트 감사합니다. 적극적인 대응에 큰 도움 받고 있습니다

너무도 좋은말씀 감사드립니다.

좋은 의견 감사합니다.

잘 읽었습니다. 미국달러투자자로서 제 예상대로 되지않길 바랄뿐입니다. 각자도생입니다 ㅎㅎ

한국은 가계부채 때문에 금리 올리기가 힘들고, 미국은 정부부채 때문에 금리를 올리기 힘들고 .. 결국에 시간이 지나면 오르긴 할 텐데, 어떤 방향으로 흘러갈 지 전혀 예상이 안 되네요ㅋㅋ;;

우선 포트폴리오에 달러 비중을 늘리는 것만 해도 충분한 대응이 될 것이라 봅니다.

선진국 지정 여파라는 뷰가 설득력 있네요. 참고가 되었습니다. 유가, 금리, 선진국 지정.. 이번 달은 시작부터 제법 복잡하게 얽혔네요. 어찌 흘러갈지..

결국 부동산방어를 위해 증시를 포기할것

오를땐 다같이가도 때가되면 결국 중요한거만 막음 부동산 현금부자랑 집살돈없어서 주식사자 빚투하는사람들 비교해보셈

금리가 올라가기 시작하면, 약한 고리부터 무너지기 시작합니다. 부동산 현금부자는 문제가 되지 않습니다만, 과하게 빚을 내 투자한 약한 고리부터 무너지기 시작할 것입니다. 부동산과 주식 시장의 상관관계와 이전의 사례를 살펴보세요 ^^;;

외인 비중이 증시가 더 큰데 뭔 부동산 타령?ㅎㅎ

마침 미국 석유기업 대폭 조정중입니다.

유가의 패턴도 장기적으로는 1996~2008년의 반복과 비슷하게 될 것이라 보고 있습니다.

sohnchan@snu.ac.kr

이번에 한은에서 미국보다 빨리 이번년도내에 금리인상을 두번한다는데 어떻게 생각하시는지요?

하지만 수출비중이 큰 한국은 원화 약세를 유도해야하지 않을까요? 금리를 미국보다 더 낮게 유지해야 원화약세가 되니까요

저번 칼럼의 논지가 한국도 중국처럼 수출 비중이 크니 약세 유도를 안 할 수 없다는 게 포인트였습니다. 근데 약세를 계속 유지하면 인플레라는 부작용도 고려해야하는 데... 해결책을 구하는 중입니다.

👍🏻👍🏻

금리 인상 전까지 달러 열심히 모을게요. 좋은 글 감사합니다!

앱 다운로드하기

리스크 고지: 금융 상품 및/또는 가상화폐 거래는 투자액의 일부 또는 전체를 상실할 수 있는 높은 리스크를 동반하며, 모든 투자자에게 적합하지 않을 수 있습니다. 가상화폐 가격은 변동성이 극단적으로 높고 금융, 규제 또는 정치적 이벤트 등 외부 요인의 영향을 받을 수 있습니다. 특히 마진 거래로 인해 금융 리스크가 높아질 수 있습니다.

금융 상품 또는 가상화폐 거래를 시작하기에 앞서 금융시장 거래와 관련된 리스크 및 비용에 대해 완전히 숙지하고, 자신의 투자 목표, 경험 수준, 위험성향을 신중하게 고려하며, 필요한 경우 전문가의 조언을 구해야 합니다.

Fusion Media는 본 웹사이트에서 제공되는 데이터가 반드시 정확하거나 실시간이 아닐 수 있다는 점을 다시 한 번 알려 드립니다. 본 웹사이트의 데이터 및 가격은 시장이나 거래소가 아닌 투자전문기관으로부터 제공받을 수도 있으므로, 가격이 정확하지 않고 시장의 실제 가격과 다를 수 있습니다. 즉, 가격은 지표일 뿐이며 거래 목적에 적합하지 않을 수도 있습니다. Fusion Media 및 본 웹사이트 데이터 제공자는 웹사이트상 정보에 의존한 거래에서 발생한 손실 또는 피해에 대해 어떠한 법적 책임도 지지 않습니다.

Fusion Media 및/또는 데이터 제공자의 명시적 사전 서면 허가 없이 본 웹사이트에 기재된 데이터를 사용, 저장, 복제, 표시, 수정, 송신 또는 배포하는 것은 금지되어 있습니다. 모든 지적재산권은 본 웹사이트에 기재된 데이터의 제공자 및/또는 거래소에 있습니다.

Fusion Media는 본 웹사이트에 표시되는 광고 또는 광고주와 사용자 간의 상호작용에 기반해 광고주로부터 보상을 받을 수 있습니다. 본 리스크 고지의 원문은 영어로 작성되었으므로 영어 원문과 한국어 번역문에 차이가 있는 경우 영어 원문을 우선으로 합니다.

금융 상품 또는 가상화폐 거래를 시작하기에 앞서 금융시장 거래와 관련된 리스크 및 비용에 대해 완전히 숙지하고, 자신의 투자 목표, 경험 수준, 위험성향을 신중하게 고려하며, 필요한 경우 전문가의 조언을 구해야 합니다.

Fusion Media는 본 웹사이트에서 제공되는 데이터가 반드시 정확하거나 실시간이 아닐 수 있다는 점을 다시 한 번 알려 드립니다. 본 웹사이트의 데이터 및 가격은 시장이나 거래소가 아닌 투자전문기관으로부터 제공받을 수도 있으므로, 가격이 정확하지 않고 시장의 실제 가격과 다를 수 있습니다. 즉, 가격은 지표일 뿐이며 거래 목적에 적합하지 않을 수도 있습니다. Fusion Media 및 본 웹사이트 데이터 제공자는 웹사이트상 정보에 의존한 거래에서 발생한 손실 또는 피해에 대해 어떠한 법적 책임도 지지 않습니다.

Fusion Media 및/또는 데이터 제공자의 명시적 사전 서면 허가 없이 본 웹사이트에 기재된 데이터를 사용, 저장, 복제, 표시, 수정, 송신 또는 배포하는 것은 금지되어 있습니다. 모든 지적재산권은 본 웹사이트에 기재된 데이터의 제공자 및/또는 거래소에 있습니다.

Fusion Media는 본 웹사이트에 표시되는 광고 또는 광고주와 사용자 간의 상호작용에 기반해 광고주로부터 보상을 받을 수 있습니다. 본 리스크 고지의 원문은 영어로 작성되었으므로 영어 원문과 한국어 번역문에 차이가 있는 경우 영어 원문을 우선으로 합니다.

© 2007-2024 - Fusion Media Limited. 판권소유