주식투자 성과를 높이는 방법 : 비싼 때 주식 비중을 낮추고, 싸지면 주식 비중을 높이고

lovefund이성수 | 2023년 11월 23일 15:28

투자에 관한 연구를 하다보면, 투자 성과를 높이기 위해서는 어찌해야 하느냐는 근본적인 고민을 하게 됩니다. 그런데 말입니다. 투자에 있어서 이러한 고민의 답은 생각보다 간단한 곳에 있습니다. 바로 ‘싸게 사서 비싸게 팔면’ 되는 것이지요. 하지만 싸게 사서 비싸게 판다는 것이 쉽지 않은 것이 현실입니다. 그런데 말입니다. 간단한 이 원리를 활용한다면 투자 성과를 제법 높일 수 있습니다.

싸게 사서 비싸게 판다(Buy Low And Sell High) : 명목상 가격이 아닌 밸류를 보자.

일반적으로 주식을 싸게 사서 비싸게 판다고 하면, 명목상 주가가 쌀 때 사서 상승추세를 타고 비싸지면 파는 것을 생각하게 됩니다. 이를 조금 더 고상하게 ‘발목에 사서 어깨에 판다’는 투자자도 많습니다. 그런데, 이는 눈에 보이는 숫자로서의 명목상 주가와 기술적인 추가 흐름으로 인하여 눈에 보이는 숫자입니다. 어쩌면 이는 본질적인 주식의 가치와는 살짝 거리가 있을 수 있습니다.

저는 지인들에게 투자에 관해서 이야기할 때, 본질적인 기업의 가치 측면에서 싸게 사고 비싸게 판다는 개념을 가질 필요가 있다고 말하곤 합니다. 주식을 쌀 때 공격적으로 전량 매수, 전량 매도하지 않더라도 시장이나 기업 밸류에이션 수준에 따라 비중과 완급을 조절하기만 하여도 기업가치 대비 쌀 때 주식을 사서 비싸게 파는 행위를 반복할 수 있습니다.

코스닥(KQ)지수 : 완급조절만 하여도 성과는 업그레이드

시장에 대해서 설명해 드릴 때 한국 증시의 대표지수인 코스피(유가증권) 종합지수를 기준으로 자주 분석해 드렸습니다. 이 코스피 지수는 장기적으로 우상향하는 긍정적인 수치를 보여주어 왔지요. 그런데 실제 개인투자자분들이 투자 현실에서 체험하는 지수는 코스닥(KQ)지수가 아닐까 싶습니다. 코스닥 시장의 거래대금 중 90% 이상을 개인이 차지하고 있을 정도이니 말입니다.

그런데 이 코스닥 지수는 오랜 기간 답답한 흐름을 보여왔습니다.

1996년 코스닥 지수가 수정지수 기준 1,000p로 시작하였지만, 아직도 800p 대에 있는 정도이니 말입니다. 2000년 닷컴 버블을 거친 후 2005년부터 상승추세가 만들어지긴 하였습니다만 2005년 연말 701.79p였던 코스닥 지수는 18여 년 동안 겨우 16%만 상승하여 현재 810p 대에 자리 잡고 있습니다. 그런데 이 답답한 지수만으로도 수익을 높일 방법이 있습니다.

바로, 시장 밸류에이션을 활용하여 시장이 고평가 영역에 들어가면 주식 비중을 낮춰주고, 시장이 저평가 영역에 들어가면 주식 비중을 라디오 볼륨 다이얼 움직이듯 비중을 조절하는 것이지요.

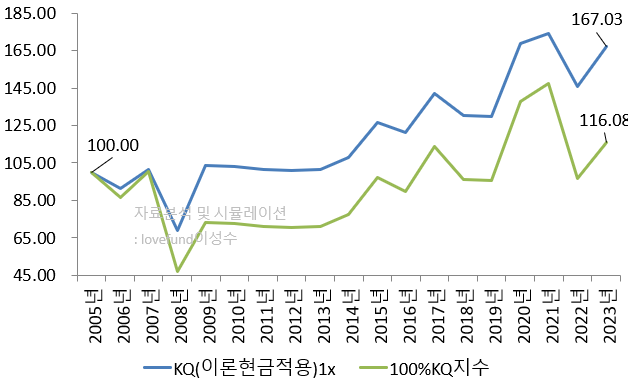

이를 위해 필자는 2005년부터 2023년까지의 코스닥 시장의 연말 기준 PBR 레벨을 조사한 후 이를 토대로 공식을 세워 코스닥 시장이 고평가되었을 때는 이론 현금 비중을 높이고, 코스닥 시장이 저평가되었을 때는 이론 현금 비중을 낮추어 연 단위로 비중을 조절하며 자산 배분 전략을 시뮬레이션 해 보았습니다.

(ex, 2007년 상승장 끝에서는 코스닥 현금 비중 대략 40%수준, 2008년 금융위기 때에는 현금 비중 대략 10%로 계산되는 방식입니다.)

코스닥 지수는 2005년 연말 이후 2023년 최근까지 16% 정도 상승하였습니다. (기준가 100 → 116.08. 배당/금리 미적용 ) 그런데 같은 기간 시장 밸류에이션에 따라 완급을 조절한 이론 현금을 활용한 자산 배분 전략의 결과는 67% 상승하였습니다. (기준가 100 → 167.03, 배당/금리 미적용)

단순히 코스닥 지수를 쥐고 있었던 것보다도 4배 이상 수익률이 높았던 것입니다. 만약 배당과 금리까지 반영하였다면 성과 차이는 더 컸을 것입니다.

즉, 답답한 주식시장에서도 쌀 때 주식 비중을 높이고, 비쌀 때 주식 비중을 낮추는 것만으로도 장기 성과를 높일 수 있었던 것입니다.

합리적인 BLASH 완성 그리고 섀넌의 도깨비 효과

투자의 세계에는 BLASH(Buy Low And Sell High)라는 용어가 있습니다. 우리말로는 영어단어에서 보이시는 것처럼 저가 매수/고가 매도를 의미합니다. 이 BLASH를 앞의 연구에서 시장 밸류에이션에 따른 자산 배분 전략과 주기적인 리밸런싱만으로도 만들 수 있었던 것입니다.

주식 전량 매수/전량 매도와 같은 극단적인 전략은 아니지만, 리밸런싱 과정에서 일부 현금화하거나 일부 주식을 사들이는데 이 과정에서 시장 밸류에이션에 따라 더 주식시장이 싸지면 더 많은 주식을 사고, 시장이 비싸지면 현금을 더 많이 가져가면서 간접적인 BLASH를 더 극대화할 수 있었던 것입니다.

그리고 이에 따라 리밸런싱만으로도 도깨비에 홀린 듯 수익이 만들어지는 ‘섀넌의 도깨비 현상’이 더 강화되면서, 수익률은 눈에 띄게 좋아진 것입니다.

이 방법이 정답은 아닐 수 있습니다. 다만, 이를 활용하여 우리가 답답한 주식시장에서도 수익을 높일 수 있는 방법을 찾아볼 수 있겠습니다. 예를 들어 시장 배당수익률과 시장 금리를 비교하는 방법도 생각해 볼 수 있겠지요?

여러분들의 성공 투자를 응원합니다.

2023년 11월 23일 목요일

lovefund이성수 [ CIIA / 가치투자 처음공부 저자 ]

[ 증시토크 애독 감사드리며 글이 좋으셨다면, 좋아요/추천/공유 부탁합니다. ]

[ “lovefund이성수”에 대한 관심 감사합니다. ]

※ 본 자료는 투자자들에게 도움이 될만한 정보를 제공할 목적으로 작성되었으며, 무단복제 및 배포할 수 없습니다. 주식투자는 손실이 발생할 수 있으며 투자의 책임은 투자자 본인에게 있습니다. 또한 수치 및 내용의 정확성이나 안전성을 보장할 수 없으며, 어떠한 경우에도 고객의 증권투자 결과에 대한 법적 책임 소재의 증빙자료로 사용될 수 없습니다.

※ lovefund이성수를 사칭하는 사이트와 채널을 주의하여 주십시오.

절대로 본인은 대여계좌알선/유사수신/일임매매/대출알선/수익보장 등을 하지 않습니다.

금융 상품 및/또는 가상화폐 거래는 투자액의 일부 또는 전체를 상실할 수 있는 높은 리스크를 동반하며, 모든 투자자에게 적합하지 않을 수 있습니다. 가상화폐 가격은 변동성이 극단적으로 높고 금융, 규제 또는 정치적 이벤트 등 외부 요인의 영향을 받을 수 있습니다. 특히 마진 거래로 인해 금융 리스크가 높아질 수 있습니다.

금융 상품 또는 가상화폐 거래를 시작하기에 앞서 금융시장 거래와 관련된 리스크 및 비용에 대해 완전히 숙지하고, 자신의 투자 목표, 경험 수준, 위험성향을 신중하게 고려하며, 필요한 경우 전문가의 조언을 구해야 합니다.

Fusion Media는 본 웹사이트에서 제공되는 데이터가 반드시 정확하거나 실시간이 아닐 수 있다는 점을 다시 한 번 알려 드립니다. 본 웹사이트의 데이터 및 가격은 시장이나 거래소가 아닌 투자전문기관으로부터 제공받을 수도 있으므로, 가격이 정확하지 않고 시장의 실제 가격과 다를 수 있습니다. 즉, 가격은 지표일 뿐이며 거래 목적에 적합하지 않을 수도 있습니다. Fusion Media 및 본 웹사이트 데이터 제공자는 웹사이트상 정보에 의존한 거래에서 발생한 손실 또는 피해에 대해 어떠한 법적 책임도 지지 않습니다.

Fusion Media 및/또는 데이터 제공자의 명시적 사전 서면 허가 없이 본 웹사이트에 기재된 데이터를 사용, 저장, 복제, 표시, 수정, 송신 또는 배포하는 것은 금지되어 있습니다. 모든 지적재산권은 본 웹사이트에 기재된 데이터의 제공자 및/또는 거래소에 있습니다.

Fusion Media는 본 웹사이트에 표시되는 광고 또는 광고주와 사용자 간의 상호작용에 기반해 광고주로부터 보상을 받을 수 있습니다.

본 리스크 고지의 원문은 영어로 작성되었으므로 영어 원문과 한국어 번역문에 차이가 있는 경우 영어 원문을 우선으로 합니다.